App de gestión de dietas laborales: ¿Cuál elegir en 2026?

Guía práctica sobre gestión de dietas laborales: qué son, límites legales y cómo elegir una app para controlar dietas y gastos de viaje de forma sencilla y eficiente.

La gestión de dietas laborales parece fácil, hasta que toca poner orden. Empleados viajando, normas poco claras, errores en nómina, reclamaciones internas, escasa visibilidad, justificaciones pendientes… El Excel no es la mejor opción para un control de gastos de viaje óptimo.

¿Qué herramientas digitales facilitan la gestión de gastos de dietas laborales? ¿Qué debe tener una buena app de gestión de viáticos en 2026? Lo veremos a lo largo de este artículo.

¿Qué son las dietas laborales o viáticos?

Las dietas laborales son compensaciones económicas destinadas a cubrir gastos derivados del trabajo fuera del centro habitual. Según el Reglamento del IRPF (artículo 9), estas percepciones están exentas de tributación cuando cumplen ciertos requisitos y límites.

Normalmente su importe es fijo, independiente de lo que realmente se gaste. Y ahí es donde radica su principal diferencia con los gastos de viaje (transporte, gasolina, peajes, aparcamiento, etc.), que varían en cada desplazamiento.

Una mala gestión de las dietas genera:

- Errores fiscales y contables

- Descontento entre empleados

- Sobrecostes invisibles

- Carga administrativa innecesaria

De ahí que digitalizar este proceso no es solo una cuestión de eficiencia, sino de control y cumplimiento.

Un apunte importante. Aunque las dietas y los gastos de viaje no sean lo mismo, muchas empresas los agrupan en la misma herramienta de gestión de gastos corporativos.

Por eso, aunque en este artículo hablemos de cómo elegir una app de gestión de dietas laborales, podría extrapolarse al resto de gastos de viaje profesionales.

¿Qué cubren las dietas laborales de empresa?

- Gastos de manutención. Es decir, las comidas realizadas durante la jornada laboral fuera del lugar habitual de trabajo o de residencia.

- Alojamiento, cuando el viaje corporativo requiere pernoctar fuera del domicilio.

¿Cómo se pagan los viáticos?

A la hora de abonar el dinero, las empresas suelen hacerlo de dos formas:

- Anticipos

Se paga al trabajador la cantidad establecida antes del viaje y luego se regulariza según política interna

- Reembolsos en nómina

Las dietas se reflejan en nómina como percepciones no salariales. La Agencia Tributaria detalla los requisitos y límites en su normativa oficial para que estén exentas de gravamen.

Límites legales de dietas exentas de IRPF en España

Los máximos exentos diarios más habituales están recogidos en el artículo 9 del Reglamento del IRPF (Real Decreto 439/2007):

Para dietas de manutención

En España

- Con pernocta: hasta 53,34 €/día

- Sin pernocta: hasta 26,67 €/día

En el extranjero

- Con pernocta: hasta 91,35 €/día

- Sin pernocta: hasta 48,08 €/día

Para alojamiento

No hay un límite fijo. La exención suele depender de que el gasto esté justificado dentro de los criterios aplicables.

En este punto es importante aclarar que, aunque tu empresa pague una dieta fija, los límites son relevantes ya que los excesos pueden tener impacto fiscal si no se gestionan y documentan correctamente.

Justificación de dietas: lo que suele fallar

Para que la exención sea defendible, en la práctica necesitas poder demostrar:

- Que se trata de un gasto real y necesario

- Que se produce un desplazamiento fuera del centro habitual

- Que el pago está correctamente documentado (motivo, lugar, fechas, factura, etc.)

Aquí es donde un software de dietas empresariales marca la diferencia. No es solo guardar tickets, es obtener trazabilidad (quién, cuándo, por qué, dónde, con qué política).

Criterios para elegir un software de gestión de dietas laborales

Antes de evaluar herramientas específicas, es fundamental identificar qué necesita tu empresa:

Por tamaño de organización:

Empresas pequeñas (1-50 empleados):

- Necesidad: simplicidad, implementación rápida, coste contenido

- Prioridad: facilidad de uso sobre funcionalidades avanzadas

- Presupuesto típico: 50-300€/mes

Empresas medianas (50-200 empleados):

- Necesidad: automatización, integraciones contables, políticas personalizables

- Prioridad: equilibrio entre funcionalidad y complejidad

- Presupuesto típico: 300-1.000€/mes

Empresas grandes (+200 empleados):

- Necesidad: auditoría avanzada, compliance internacional, múltiples aprobadores

- Prioridad: robustez, seguridad, escalabilidad

- Presupuesto típico: +1.000€/mes

Por tipo de operativa:

- Empresas con viajes nacionales ocasionales: herramientas básicas o módulos dentro de software de RRHH

- Empresas con movilidad frecuente: soluciones especializadas en gestión de gastos corporativos

- Empresas con operativa internacional: plataformas con soporte multi-divisa y normativas por país

Funcionalidades esenciales en una app de gestión de dietas

Automatización, análisis de datos avanzado, monitoreo continuo, enfoque estratégico… Las empresas buscan lo que se conoce como “smart audit”, y eso solo pueden ofrecerlo las herramientas de gestión de gastos corporativos más avanzadas.

1. Configuración flexible de dietas

Qué deberías poder hacer:

Crear tipos de dieta (hotel, comida, cena, café…)

- Definir tarifas por tipo (y variaciones por país/ciudad si aplica)

- Asignar importes por usuario o perfil (comercial, dirección, técnicos…)

2. Registro digital de dietas y gastos

- Captura de tickets y facturas desde el móvil

- OCR (reconocimiento óptico) para extraer datos automáticamente

- Geolocalización para validar desplazamientos

3. Aplicación automática de políticas internas

- Límites, reglas, excepciones configurables

- Avisos automáticos de gastos fuera de política

- Auditoría automatizada con detección de riesgos

4. Flujo de aprobación simple

- Notificaciones claras

- Aprobación desde el móvil o el gestor web

- Comentarios y rechazos trazables

5. Integración con contabilidad y nóminas

Si la dieta acaba en nómina o contabilidad, necesitas una integración robusta con tus sistemas, para no rehacer todo a mano.

6. Informes y control del gasto en tiempo real

Un dashboard práctico debería ofrecer:

- Análisis de gastos por centro de coste, proyecto, empleado

- Tendencias y desviaciones presupuestarias

- Control “en el momento”, no al cierre del mes

- Exportación de informes personalizables

Errores habituales al elegir un software

- Elegir herramientas sobredimensionadas: ¿por qué pagar por funcionalidades que nunca vas a usar?

- Apostar por soluciones demasiado genéricas: por ejemplo, contratar módulos de gastos dentro de ERPs que no cubren necesidades específicas

- Falta de integración con sistemas existentes: esto obliga a la doble entrada manual de datos

- Baja adopción por parte de los empleados: esto ocurre cuando las interfaces son tan complejas que nadie quiere utilizarlas

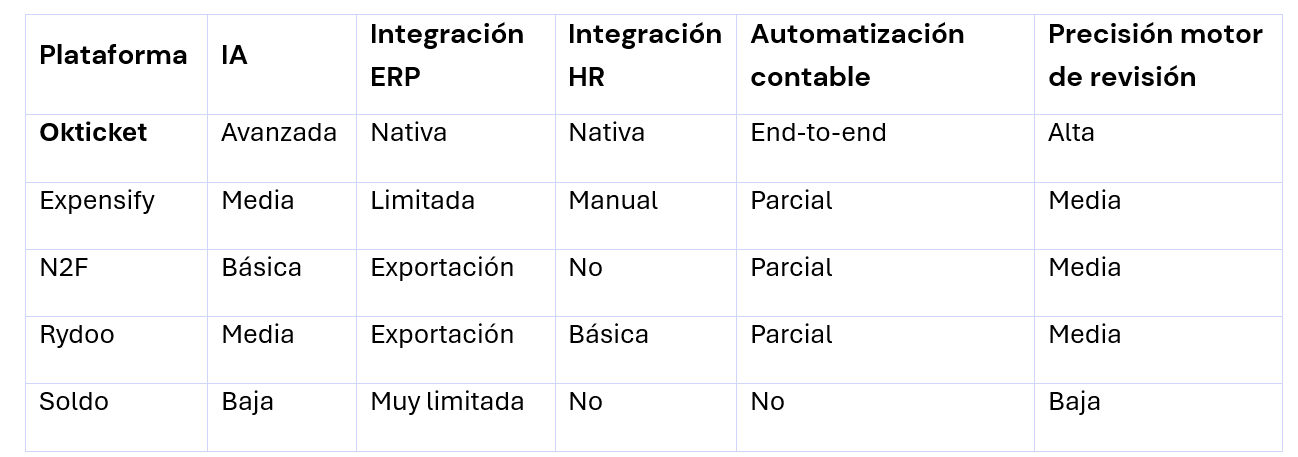

Comparativa de herramientas para gestión de dietas laborales en 2026

La mejor app para gestionar dietas o viáticos es aquella que se adapte a tus necesidades. Ni más ni menos. Aquí tienes una comparativa de cinco soluciones líderes.

Okticket

Okticket está pensada para el día a día real: reportar en segundos, controlar al instante y evitar el caos de justificantes.

La solución permite gestionar todos los tipos de gastos de viaje profesionales, incluidas dietas.

Funcionalidades principales:

- Configuración de tipos de dietas con importes personalizables

- Definición de límites por empresa o por usuario/rol

- Registro de gastos desde el móvil con captura de justificantes

- Automatización de flujos de aprobación

- Control del gasto en tiempo real

- Gestión digital de justificantes (elimina tickets en papel)

- Integraciones con los principales sistemas contables

El empleado registra el gasto en segundos. El equipo financiero lo recibe estructurado.

Ideal para: Empresas de todos los tamaños que buscan equilibrio entre funcionalidad y facilidad de uso, con prioridad en velocidad de implementación.

Rydoo

Rydoo es una plataforma consolidada en la gestión de gastos corporativos, especialmente orientada a empresas con operativa internacional.

Funcionalidades principales:

- Gestión de gastos multi-divisa y multi-país

- Políticas de gasto configurables por región

- OCR avanzado con alta precisión

- Gestión de kilometraje integrada

Ideal para: Empresas grandes con políticas de viajes complejas y equipos distribuidos por varios países.

Limitaciones: Curva de aprendizaje más pronunciada y la implementación puede llevar varias semanas. Puede resultar excesiva para empresas pequeñas con necesidades simples.

TramitApp

TramitApp aborda la gestión de gastos desde el punto de vista de RRHH, integrándola con nóminas y gestión de personal.

Funcionalidades principales:

- Gestión básica de dietas y kilometraje

- Control sencillo por empleado

- Integración nativa con módulos de nómina

Ideal para: Empresas pequeñas con necesidades simples.

Limitaciones: La gestión de gastos es un módulo complementario, no el producto principal. Ofrece menos funcionalidades avanzadas de análisis y auditoría que otras soluciones especializadas.

Sesame HR

Se trata de una suite de gestión de recursos humanos con módulo de control de gastos y dietas como funcionalidad adicional.

Funcionalidades principales:

- Control básico de dietas dentro de la plataforma de RRHH

- Registro de gastos y aprobaciones simples

- Exportación básica de datos

Ideal para: Empresas que priorizan la gestión del talento y buscan centralizar todos los procesos de RRHH en una única plataforma, incluyendo un control básico de gastos.

Limitaciones: El módulo de gastos tiene funcionalidades limitadas comparado con un software especializado. Su enfoque está en la gestión del talento más que en la contabilidad profunda.

Payhawk

Payhawk combina tarjetas corporativas, gestión de gastos y automatización financiera en una única plataforma.

Funcionalidades principales:

- Tarjetas corporativas

- Control de gastos en tiempo real

- Automatización de procesos contables

- Gestión de facturas de proveedores (AP automation)

Ideal para: Empresas medianas y grandes con estructuras financieras complejas y alto volumen de gasto corporativo.

Limitaciones: Solución más compleja con mayor curva de aprendizaje. Implementación más larga y precio superior al de otras herramientas de gestión de gastos corporativos

Comparativa rápida: herramientas y enfoque

La digitalización como clave para control y eficiencia en dietas laborales

Gestionar dietas manualmente tiene dos riesgos inevitables: la pérdida o deterioro de justificantes y los errores que cuestan tiempo y dinero.

Las aplicaciones para gestionar dietas laborales ofrecen un control total:

- Reducen el trabajo operativo de finanzas/administración

- Mejoran la trazabilidad y defensa ante auditorías

- Proporcionan visibilidad en tiempo real del gasto

- Eliminan la pérdida de justificantes físicos

- Automatizan el cumplimiento de políticas internas

- Facilitan el cierre contable mensual

Conclusión

En 2026, elegir una app para dietas laborales no va solo de "subir tickets": implica analizar políticas, trazabilidad, aprobación, integración y control del gasto en tiempo real.

Si buscas una herramienta que permita configurar dietas (tipos e importes), evitar pérdidas de justificantes, controlar el gasto al instante y mantener el proceso ordenado, Okticket encaja como solución práctica y escalable para empresas que quieren eficiencia sin complicarse.

La clave está en no pagar de más por funcionalidades que no necesitas ni infrautilizar herramientas complejas que generan fricción en tu equipo.

¿Listo para simplificar la gestión de dietas en tu empresa? Si después de leer esta guía identificas que necesitas:

- Implementación rápida

- Adopción sin fricción por parte de tus empleados

- Control de gastos en tiempo real sin complejidad técnica

- Equilibrio entre funcionalidad y facilidad de uso

Okticket puede ser tu solución. Agenda 15 minutos con nuestro equipo para analizar tu caso específico.

Preguntas frecuentes sobre gestión de dietas laborales

¿Cuál es la diferencia entre dietas y gastos de viaje?

A grandes rasgos, las dietas suelen centrarse en manutención y/o alojamiento, con importes fijos. Los gastos de viaje engloban tanto las dietas como el resto de gastos asociados (parkings, taxis, peajes, kilometraje, etc.)

¿Son obligatorias las dietas laborales?

No siempre, solo lo son en estos dos casos:

- Lo marca el convenio colectivo aplicable

- Existe un acuerdo previo entre la empresa y el empleado

¿Las dietas son parte del salario?

No deberían serlo. Las dietas son percepciones no salariales y, si cumplen los requisitos y límites establecidos por la Agencia Tributaria, no tributan como salario. La AEAT regula la exención bajo condiciones específicas que puedes consultar en su normativa oficial.

¿Hay que justificar las dietas?

Sí. Aunque se pague un importe fijo, la empresa debe poder defender el abono ante Hacienda y la Seguridad Social con:

- Trazabilidad del desplazamiento (fechas, destino, motivo)

- Política de dietas aplicada

- Vinculación con la actividad laboral

- Documentación que acredite el desplazamiento

¿Por qué Hacienda revisa las dietas?

Porque pueden usarse incorrectamente como "salario encubierto" si no se cumplen requisitos o se exceden los límites legales. Esto constituye un fraude fiscal que puede derivar en sanciones para la empresa.

¿Qué diferencia a un software de gestión de gastos de hojas de Excel?

Los softwares especializados automatizan:

- La captura de recibos (foto desde móvil)

- La categorización de gastos (mediante OCR y reglas)

- Los flujos de aprobación (notificaciones automáticas)

- La validación contra políticas (alertas en tiempo real)

- La integración con contabilidad (exportación directa)

Además, eliminan errores manuales de transcripción, proporcionan trazabilidad completa y ofrecen visibilidad en tiempo real del gasto, algo imposible con hojas de cálculo.

¿Cuánto tiempo se tarda en implementar un software de gestión de dietas?

Depende de la complejidad de la herramienta y de tu organización:

- Soluciones simples: 1-2 semanas

- Soluciones intermedias: 3-4 semanas

- Soluciones complejas: 6-12 semanas

¿Qué ROI puede esperarse de digitalizar la gestión de dietas?

Aunque varía por empresa, estudios del sector indican:

- Reducción de tiempo administrativo: 50-75%

- Disminución de errores: 60-80%

- Ahorro en costes operativos: 30-50% (considerando tiempo de finanzas, empleados y correcciones)

- Recuperación de inversión típica: 6-18 meses

¿Es necesario formar a los empleados?

En general, las herramientas modernas requieren formación mínima para empleados. Las interfaces están diseñadas para ser intuitivas. La formación más importante es para:

- Administradores (configuración de políticas)

- Aprobadores (uso del flujo de validación)

- Equipo de finanzas (extracción de informes e integraciones)

Cómo elegir una plataforma de gestión de gastos con IA que se integre con tu ERP y sistema de Recursos Humanos

Conoce los criterios clave, las capacidades esenciales de IA, cómo evaluar integraciones reales y qué soluciones del mercado cumplen estos requisitos.

Controlar los gastos corporativos sigue siendo la asignatura pendiente de la mayoría de las empresas. Aún así, son pocas las que admiten que el problema real no está en los tickets, ni en las facturas. Está en el caos de sistemas desconectados, validaciones manuales y datos financieros inconsistentes.

Cuando Finanzas, Recursos Humanos y el ERP van por un lado y los empleados por otro, la gestión se convierte en un laberinto contable.

¿Cuál es la solución? Poner orden. Pero no a costa de cargar a alguien con más trabajo. La clave está en adoptar una plataforma de gestión de gastos con IA capaz de automatizar el proceso y conectarse con tus sistemas de back office sin fricción.

Qué debe ofrecer una plataforma de gestión de gastos con IA

A estas alturas, la inteligencia artificial ya no debería ser un elemento diferenciador, sino la base sobre la que se sustenta un buen sistema de gestión de gastos corporativos. Poco trabajo manual, cero errores, total cumplimiento..

Funciones esenciales

Una plataforma efectiva de gestión de gastos con IA debe ser capaz de:

- Capturar y procesar recibos y facturas sin intervención humana

- Detectar duplicados y gastos que incumplen la política de gastos empresarial en tiempo real

- Clasificar automáticamente cada gasto por categoría, centro de coste y proyecto

- Aprender del comportamiento de tu empresa y mejorar su precisión con el uso continuado

- Validar los gastos de forma automática.

El valor real no está en que un software afirme "tener IA", sino en su precisión, estabilidad y reducción real de trabajo manual.

Requisitos de integración con ERP

Si la integración no es nativa, aparecerán errores contables. Evítalo revisando estos puntos:

- Conectores directos con el resto de los sistemas de gestión empresarial.

- Proceso de gestión de gastos completamente automatizado, desde el registro hasta la contabilización pasando por el flujo de validación.

- Operatividad multidivisa y multiempresa para compañías con estructuras corporativas complejas o con operaciones internacionales.

- Conciliación bancaria automática.

Integración con sistemas HR: el aspecto más olvidado

Del mismo modo, las plataformas de gestión de gastos profesionales deberían poder integrarse con el software de Recursos Humanos. Este aspecto no siempre se tiene en cuenta, pese a que es importante para que no se produzcan cuellos de botella. ¿Qué posibilidades ofrece esta integración? Entre otras:

- Importación automática de la estructura organizativa.

- Gestión de permisos y accesos por rol, sin configuración manual.

- Control de dietas, anticipos, gastos de viaje y políticas por empleado, departamento, delegación, país, etc.

- Trazabilidad completa de cara a auditorías internas.

Checklist para elegir un software de gestión de gastos con IA

En el mercado existen múltiples opciones. A la hora de hacer la comparativa, responde a estas preguntas:

- ¿La IA procesa tickets y facturas al instante, sin intervención manual y con alta precisión?

- ¿El sistema aprende de correcciones y mejora automáticamente con el uso?

- ¿Detecta gastos duplicados, fuera de política o potencialmente fraudulentos?

- ¿Garantiza trazabilidad, control y reporting consolidado?

- ¿Gestiona automáticamente los flujos de aprobación?

- ¿Tiene integración nativa con los ERP más comunes?

- ¿Se integra con tu sistema de Recursos Humanos?

- ¿Reduce el tiempo de procesamiento de notas de gastos en un porcentaje alto?

- ¿Escala cuando crezca tu plantilla o tu volumen de gastos?

- ¿Es fácil de usar?

- ¿Soporta políticas internas y cumplimiento normativo?

Si el software que ibas a elegir acumula varias respuestas negativas, quizá deberías buscar una alternativa.

Además de lo dicho, es recomendable involucrar a los departamentos de Finanzas y de Recursos Humanos desde el principio, pues son quienes más van a utilizar la aplicación.

No ignores tampoco la importancia del proceso de implementación, formación y soporte técnico continuo.

Las 5 mejores herramientas de IA para automatizar gastos corporativos

A continuación, te mostramos las mejores soluciones para automatizar la gestión de gastos profesionales.

Okticket: Integración nativa, IA avanzada y automatización real

Okticket ofrece automatización end-to-end de todo el proceso de gestión de gastos de viaje profesionales. Para ello, se integra con los principales ERP y softwares de Recursos Humanos del mercado (Sage, SAP, Microsoft, Odoo, Workday y más).

Puntos clave

- Pelaio, el agente IA de Okticket, procesa automáticamente cualquier ticket o factura, independientemente de su calidad, idioma o moneda.

- El sistema crea registros completos, extrae todos los datos relevantes y categoriza cada gasto sin que nadie tenga que revisar o corregir manualmente.

- La IA generativa mejora continuamente, adaptándose a las particularidades de cada organización. Aprende con cada interacción.

- Reducción del 80% en tiempo administrativo dedicado a gestión de gastos.

- Cumplimiento RGPD + ISO 27001 y 9001.

- Visibilidad en tiempo real, con alertas automáticas cuando se detectan anomalías.

- Acceso y permisos basados en roles.

- ROI positivo casi inmediato.

Control automático con alertas inteligentes

Pero Pelaio no solo registra gastos: los valida activamente según tus políticas corporativas. De esta forma, detecta automáticamente:

- Gastos prohibidos: compras de tabaco, alcohol o juegos de azar según tu política

- Excesos de límites: gastos que superan los umbrales aprobados por categoría o empleado

- Posible fraude interno: recibos duplicados, manipulados o generados mediante IA

- Anomalías: transacciones sospechosas, fuera de patrón o en establecimientos no autorizados

Además, mientras que otras aplicaciones de gestión de gastos corporativos están diseñadas principalmente como soluciones de tarjetas corporativas con funcionalidades de gastos añadidas, Okticket ofrece flexibilidad en medios de pago (efectivo, tarjeta bancaria, OKT Card, transferencia, etc.) El método utilizado no afecta para nada al nivel de automatización.

Todo esto sin configuraciones complejas ni supervisión constante. Pelaio trabaja para que tu equipo financiero solo revise excepciones reales, no gastos rutinarios.

Expensify

Expensify es una solución popular en empresas con operaciones internacionales. Sin embargo, presenta limitaciones significativas para empresas españolas:

- La integración con ERP locales requiere middleware o desarrollos personalizados,

- La sincronización con sistemas de recursos humanos es manual.

- Su OCR tiene menor precisión con tickets españoles.

- El soporte en español es limitado.

- La estructura de precios resulta compleja, con múltiples complementos que elevan el coste final.

N2F

N2F es una plataforma orientada a pequeñas y medianas empresas europeas, con presencia más centrada en el mercado francófono. Ofrece funcionalidades básicas de gestión de gastos con captura de tickets mediante OCR y aprobaciones simples. Sin embargo, se queda corta para empresas que necesitan integración profunda:

- La conexión con ERP españoles es básica y frecuentemente requiere exportaciones manuales en formato CSV o Excel.

- Sin conexión real con sistemas HR.

- Carece de capacidades avanzadas de IA para detección de fraude interno.

Es una opción válida para empresas pequeñas con necesidades simples, pero insuficiente para organizaciones que buscan automatización completa.

Rydoo

La propuesta de Rydoo combina gestión de gastos con funcionalidades de gestión de viajes corporativos. No obstante, presenta debilidades importantes en el mercado español:

- La integración con ERP locales se limita principalmente a exportaciones de datos sin sincronización bidireccional real.

- La sincronización con sistemas HR es básica.

- Requiere mantenimiento manual frecuente.

- Su OCR es menos preciso que el de Okticket y otros competidores.

- Soporte poco adaptado al mercado español.

- La detección de duplicados o gastos fraudulentos requiere revisión manual.

Soldo

Soldo es una fintech centrada en tarjetas corporativas con funcionalidades de control de gastos añadidas. Aunque esto ofrece control preventivo del gasto, presenta importantes limitaciones para empresas que buscan automatización contable completa:

- La integración con ERP españoles es muy limitada y depende de exportaciones manuales sin generación automática de asientos contables.

- No sincroniza con sistemas de recursos humanos (toda la gestión de usuarios es manual).

- Su OCR tiene la menor precisión del mercado al estar diseñado como complemento de su negocio principal de tarjetas.

- El soporte en español es básico, con tiempos de respuesta largos.

- La app móvil tiene una valoración baja por problemas de usabilidad.

Tabla comparativa (ERP, HR, IA, automatización)

Preguntas frecuentes

¿Cuánto tiempo lleva implementar una plataforma de gestión de gastos corporativos con IA?

El tiempo de implementación varía significativamente según la plataforma elegida. Okticket se implementa completamente en pocas semanas, incluyendo integración con ERP y HR, formación de usuarios y puesta en marcha. Soluciones más complejas pueden requerir más de tres meses. El tiempo depende de factores como la complejidad de tu ERP, el número de usuarios y la personalización de políticas de gastos.

¿Cómo garantizo que la IA procesará correctamente los tickets de mi empresa?

Solicita una demo de tu empresa antes de contratar. Okticket alcanza tasas de precisión muy altas porque su IA está específicamente entrenada con facturas, tickets y documentos de diferentes países.

¿Qué pasa si cambio de ERP en el futuro?

Una buena plataforma de gestión de gastos debe ser agnóstica del ERP. Okticket ofrece conectores para los principales ERP del mercado, por lo que un cambio de sistema contable no te obliga a cambiar tu plataforma de gastos.

¿Cómo se gestionan los gastos cuando un empleado no tiene conexión a internet?

A diferencia de otras aplicaciones similares, Okticket funciona en modo offline. Los empleados pueden capturar tickets, completar información y registrar gastos sin conexión. Durante un vuelo, por ejemplo. Los datos se sincronizan automáticamente cuando recuperan conectividad.

¿Puedo configurar políticas de gastos diferentes por departamento o nivel jerárquico?

Absolutamente. Una plataforma empresarial debe permitir políticas de gastos granulares con límites diferenciados por categoría de gasto (comidas, desplazamientos, alojamiento), nivel jerárquico (directivos vs empleados), departamento (ventas vs operaciones) o ubicación geográfica. Okticket permite configurar flujos de aprobación automáticos según reglas de negocio.

¿Qué nivel de soporte técnico necesitaré después de la implementación?

El soporte post-implementación incluye actualizaciones del sistema, mantenimiento de conectores con ERP, resolución de incidencias y consultas de usuarios. Okticket ofrece soporte técnico en español con horario ampliado, incluyendo atención telefónica, email y chat. Verifica qué incluye el precio base y qué servicios son adicionales: algunas plataformas cobran extra por soporte prioritario o actualizaciones de conectores.

Conclusión: La integración marca la diferencia entre digitalizar y automatizar

La diferencia entre digitalizar y automatizar está en elegir una plataforma de gestión de gastos con IA que se integre de verdad con tu ERP y sistema de recursos humanos.

Sin integración nativa no hay automatización, solo más trabajo manual.

Okticket cumple los requisitos clave: IA precisa, integraciones nativas, automatización contable completa y soporte en español.

¿Quieres ver cómo Okticket se integra con tu ERP y sistema HR? Solicita una demo personalizada donde te mostraremos el flujo completo. compromisos, sin letra pequeña.

Automatización de notas de gastos con IA: revisión automática y control financiero en tiempo real

Descubre cómo la IA generativa transforma la revisión de gastos profesionales en tiempo real y elimina fraudes, errores y procesos manuales.

Último día de mes. Última hora de la tarde. María lleva horas revisando notas de gastos. Entre facturas de hotel, taxis y comidas, llega un punto en el que ya no sabe si ese gasto de 120 euros lo vio hace diez minutos o si es otro parecido. Y, aun así, tiene que seguir revisando porque el cierre no espera.

Esta escena se repite en miles de departamentos financieros. El proceso resulta agotador, lento y caro. Porque siempre se produce alguna grieta por la que se cuelan tickets duplicados, gastos de kilometraje inflados o gastos personales camuflados como profesionales que cuestan a la empresa miles de euros al año.

Por suerte, la automatización de notas de gastos con IA está eliminando este problema. Los agentes inteligentes analizan, validan y detectan irregularidades en el mismo momento en que un empleado sube su ticket. Revisión en tiempo real, sin esperas y sin riesgo.

¿Qué aporta la automatización con IA? ¿Cómo funciona el flujo automatizado? ¿Cuál es su impacto en finanzas y empleados? A lo largo de este artículo verás cómo este sistema libera a los equipos de back office de tareas repetitivas, al mismo tiempo que protege a las empresas de pérdidas millonarias.

Qué aporta la automatización de notas de gastos con IA

Cuando hablamos de automatizar notas de gastos no nos referimos solo a digitalizar tickets. La IA hace mucho más: captura datos, interpreta información, detecta incoherencias y aplica la política de gastos sin que nadie tenga que intervenir.

Este enfoque es el mismo que se está usando para automatizar procesos empresariales con IA en otras áreas y explica por qué tantas pymes están empezando a adoptarlo.

¿Cómo es el proceso de automatización?

Por lo general, el proceso consta de 5 pasos:

- Captura de datos automatizada: Los empleados pueden enviar sus justificantes mediante diversos métodos y formatos. Pueden ser hacer una foto desde una app móvil de gestión de gastos corporativos o enviar archivos PDF a un robot, por ejemplo.

- Procesamiento inteligente: La tecnología de Reconocimiento Inteligente de Caracteres (ICR) y la IA extraen automáticamente la información relevante de los documentos (fecha, importe, proveedor, descripción) aunque el ticket esté dañado o sea poco legible.

- Categorización y validación automática: El sistema clasifica el gasto y lo valida automáticamente según las políticas internas de la empresa. Es capaz de detectar posibles errores o anomalías (duplicados, inconsistencias, manipulaciones, patrones anómalos, etc.)

- Aprobación y contabilización: El gasto fluye al ERP sin intervención humana.

- Informes: en tiempo real: Los sistemas ofrecen visibilidad instantánea de los patrones de gasto. Esto facilita la toma de decisiones estratégicas y la elaboración de presupuestos.

Beneficios tangibles: Revisión automática sin errores

Eficiencia y ahorro de tiempo

La automatización de procesos financieros elimina las tareas manuales y con ello, ahorra un tiempo valioso para los equipos financieros y de recursos humanos.

Reducción de errores

La IA aporta precisión, minimizando el error humano en el registro y gestión de las notas de gastos.

Control y visibilidad en tiempo real

La empresa obtiene trazabilidad total de los gastos corporativos, lo que ayuda a tomar decisiones presupuestarias informadas y a controlar el gasto corporativo en tiempo real.

Detección de irregularidades

La detección automática de irregularidades también marca un antes y un después: patrones de gasto sospechosos, tickets casi idénticos, importes incoherentes… Cosas que a un humano se le escapan fácilmente.

Escalabilidad

Permite a las empresas procesar miles de gastos sin aumentar costes.

Mejora en la toma de decisiones

Proporciona datos precisos, análisis inmediato y visión en tiempo real.

Las mejores herramientas de automatización de procesos con IA para gastos

La IA generativa ha hecho que soluciones que antes eran simples herramientas de digitalización ahora sean sistemas completos de gastos profesionales.

A continuación, analizamos las cuatro soluciones más destacadas del mercado que utilizan IA para optimizar este proceso:

1. Okticket: Automatización end-to-end del proceso de gastos

Okticket integra Pelaio, un agente inteligente que automatiza el proceso completo sin intervención humana. Aprende de cada gasto, se adapta a los hábitos de cada empresa y mejora con el uso.

Esta tecnología representa un cambio fundamental en cómo las empresas gestionan sus gastos. Convierte un proceso tradicionalmente manual y propenso a errores en un sistema completamente autónomo.

A diferencia de otras soluciones que requieren configuración constante y revisión manual, aquí la automatización es real: el sistema revisa, valida y alerta sin que haga falta revisarlo después.

¿Cuáles son sus puntos fuertes?

Automatización inteligente de principio a fin

Pelaio crea registros, extrae datos y categoriza cualquier ticket, incluso de baja calidad, en cualquier idioma o moneda.

Aprendizaje continuado adaptado a cada empresa

El sistema aprende de cada interacción y se adapta progresivamente a las particularidades de tu organización. Su precisión mejora con cada uso hasta reconocer patrones específicos de gasto, proveedores habituales y excepciones propias de cada empresa.

Alertas inteligentes

Pelaio no solo registra gastos, los valida activamente conforme a las políticas personalizadas de tu empresa. Automáticamente, detecta:

- Compras no autorizadas según política corporativa (tabaco, alcohol, juegos de azar)

- Gastos realizados en establecimientos fuera de los límites aprobados

- Recibos potencialmente fraudulentos o generados mediante IA

- Transacciones sospechosas, duplicadas o que no cumplen los umbrales establecidos

2. Payhawk

Combina tarjetas corporativas con funcionalidades de gestión de gastos mediante IA. Es una opción interesante para empresas que necesitan integrar medios de pago con control de gastos.

3. Zoho Expense

Ofrece capacidades básicas de IA para captura y categorización de recibos. Adecuado para pequeñas empresas que ya utilizan otras herramientas del ecosistema Zoho.

4. SAP Concur

Es una solución orientada a grandes corporaciones. Completo, pero complejo de implementar.

¿Cuál elegir?

Okticket ofrece el nivel más alto de automatización real: IA generativa, agente autónomo, revisión en tiempo real, aprendizaje continuo y adaptación total a cada empresa.

Destaca como una alternativa diseñada específicamente para las necesidades del mercado internacional, ofreciendo ventajas diferenciales que la posicionan como la solución más completa. Combina la potencia de la IA con la tecnología especializada y el servicio que necesitas para automatizar al 100% la gestión de los gastos de viaje profesionales.

Preguntas frecuentes sobre automatización de notas de gastos con IA

¿Qué es la automatización de notas de gastos con IA?

Es el uso de inteligencia artificial para capturar, analizar, validar y contabilizar automáticamente los gastos corporativos. Elimina tareas manuales y reduce errores, duplicados y fraude.

¿Cómo funciona la automatización de notas de gastos en tiempo real?

El sistema analiza cada ticket justo cuando el empleado lo sube. La IA extrae los datos, los categoriza y verifica el cumplimiento de la política. El gasto se aprueba o rechaza automáticamente.

¿Qué beneficios aporta a una empresa?

Ahorro de tiempo, reducción de errores, detección de irregularidades, control total del gasto corporativo y procesos escalables sin aumentar personal.

¿Puede la IA detectar gastos fraudulentos o manipulados?

Sí. La IA identifica duplicados, importes inflados, recibos manipulados, tickets generados con IA y gastos fuera de política.

¿Es útil para pymes?

Sí. La automatización de procesos en pymes con IA reduce costes y permite gestionar gastos de forma rápida y sin recursos adicionales.

No obstante, Okticket sirve tanto para autónomos como para grandes multinacionales de todos los sectores. La automatización con IA es escalable y beneficia a empresas de todos los tamaños, que pueden acceder a tecnología enterprise sin necesidad de equipos financieros grandes.

¿Qué herramientas de IA sirven para automatizar el proceso?

El mercado ofrece varias opciones. Okticket destaca por automatización real end-to-end y un agente autónomo capaz de revisar gastos sin intervención humana.

¿Es seguro automatizar procesos financieros con IA?

Sí. La IA aumenta la trazabilidad, reduce el riesgo humano y aplica controles consistentes en todo el proceso.

Los sistemas de IA como Pelaio están diseñados específicamente para detectar patrones anómalos que el ojo humano difícilmente percibe: tickets duplicados con ligeras variaciones, gastos inflados sistemáticamente, o recibos generados artificialmente. De hecho, la IA es más efectiva que la revisión manual porque no se cansa ni pierde concentración.

¿Cuánto tiempo tarda en implementarse un sistema de automatización de gastos con IA?

Con Okticket, la implementación básica toma unos pocos días. Esto incluye la integración con tu sistema contable, configuración de políticas de gasto y formación del equipo. El agente Pelaio comienza a aprender desde el primer día.

¿Se integra con mi software contable actual?

Okticket se integra con los principales sistemas contables y ERPs del mercado (Sage, SPA, Microsoft, ahora, a3ERP, Odoo, y muchos otros).

¿Se necesita formación para usar estas herramientas?

Muy poca. Las aplicaciones modernas de gestión de gastos están diseñadas para ser intuitivas. Los empleados solo necesitan hacer una foto al ticket desde su móvil o enviar el PDF por email. El resto lo hace automáticamente el sistema.

¿Cuánto cuesta implementar automatización de gastos con IA?

El coste varía según el tamaño de la empresa y las funcionalidades requeridas. Sin embargo, el ROI de Okticket suele ser positivo desde las primeras semanas gracias al ahorro en tiempo de gestión y la reducción de pérdidas por fraude. Solicita una demo personalizada para obtener un presupuesto ajustado a tu caso.

¿Cómo afecta la automatización a la experiencia del empleado?

Radicalmente. Los empleados pasan de esperar semanas por reembolsos a recibirlos en días. Ya no necesitan guardar tickets en papel, rellenar formularios complejos ni perseguir aprobaciones. Hacen una foto con el móvil y olvidan el resto. Esto mejora la satisfacción laboral y reduce fricciones administrativas.

¿La automatización sustituye al equipo financiero?

No. Libera al equipo de tareas repetitivas y les permite centrarse en análisis, planificación y control estratégico.

Conclusión

Seguir revisando notas de gasto a mano es un lastre para cualquier empresa. La automatización con IA reduce riesgos, evita fraude y libera a los equipos para centrarse en lo que realmente importa.

Okticket y su agente Pelaio convierten un proceso rutinario en un sistema que funciona solo, sin errores y sin depender del cansancio de nadie.

Si quieres comprobarlo, solicita una demo y prueba cómo sería gestionar gastos sin revisar tickets nunca más.

Tendencias en Corporate Travel & Expense Management: automatización, IA e integración financiera

Las empresas líderes están implementando flujos de trabajo donde cada paso está conectado: Reservas, digitalización de tickets y facturas, conciliación y contabilización en el ERP

Decenas de notas de gastos, horas y horas revisando tickets y al final del mes, siempre hay algún descuadre. No es un caso aislado. En un momento en que se nos llena la boca hablando de las bondades de la IA, hay empresas que siguen gestionando sus gastos de viaje profesionales como en el siglo pasado.

El coste de continuar realizando este proceso de forma manual ya no son solo las horas perdidas. La falta de visibilidad, la frustración de los empleados, los errores contables y la incapacidad de tomar decisiones estratégicas porque no se tienen datos fiables también deben ser tenidos en cuenta.

Diversos estudios del sector concluyen que aproximadamente el 20% de las notas de gastos contienen errores, y los gastos fraudulentos suelen incluir información incorrecta o estar fuera de política.

Si la tecnología ya resuelve estos problemas, ¿por qué no aprovecharla?

Veamos lo que están haciendo las organizaciones que van por delante.

Automatización end-to-end: Adiós a las tareas manuales

Tradicionalmente, gestionar un viaje de empresa implica un montón de pasos desconectados entre sí:

- El trabajador que se va a desplazar solicita la autorización para el viaje (enviando un email o en un impreso en papel).

- La persona encargada reserva el vuelo o el hotel (normalmente a través de una agencia de viajes).

- Durante el viaje, el trabajador tiene que ir guardando los tickets.

- Al volver, rellena la nota de gastos y adjunta los justificantes fotocopiados.

- El responsable de departamento revisa los gastos cuando puede.

- El departamento de Finanzas valida y contabiliza manualmente.

- El empleado recibe el reembolso (entre el paso 4 y el 7 pueden pasar varias semanas).

Al conectar todo el flujo de viaje, el proceso se simplifica. Desde la solicitud del viaje hasta la contabilización en el ERP, todo el ciclo de viaje se automatiza y se realiza desde una única plataforma.

Las empresas líderes están implementando flujos de trabajo donde cada paso está conectado:

- Reservas automatizadas conforme políticas predefinidas.

- Captura automática de tickets y facturas desde la app móvil.

- Conciliación instantánea de los gastos.

- Contabilización directa en el ERP, sin intervención manual.

Lo que antes llevaba semanas, ahora se soluciona en horas. De hecho, según un reciente estudio del Aberdeen Group, las empresas que utilizan soluciones automatizadas de gestión de gastos corporativos reducen un 67% el tiempo dedicado al procesamiento.

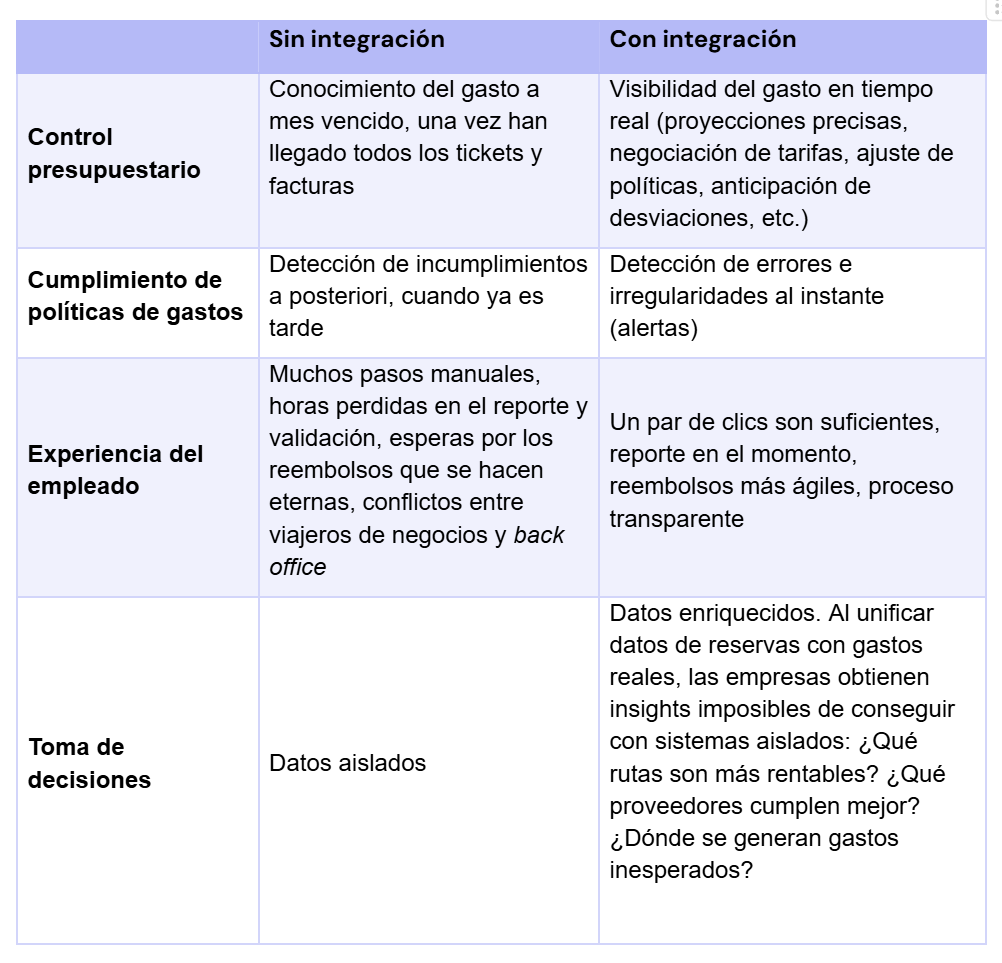

Integración de sistemas: el fin de los silos tecnológicos

Otra de las tendencias es el fin de las aplicaciones aisladas. ¿Por qué ya no funcionan? Piensa en cómo han sido siempre los viajes de negocios. Un caos de hojas de cálculo, recibos y anotaciones manuales.

Los departamentos financieros ya no pueden permitirse gestionar los viajes en una plataforma, los gastos en otra y la contabilidad en una tercera.

Por tanto, la solución pasa por ecosistemas tecnológicos integrados. Imagina tener una solución de gestión de gastos de viaje profesionales integrada con tu agencia de viajes (también con tu ERP y con tu sistema de Business Intelligence). ¿Cómo cambia el proceso?

- Reservas los billetes y los hoteles en la agencia

- Toda esa información se registra automáticamente en la aplicación de gastos, donde el departamento financiero puede verla en tiempo real.

- Se crea una hoja de gastos a la que el trabajador desplazado va subiendo los tickets digitalizados durante el viaje.

- Los responsables van visualizando los gastos en tiempo real.

- Cuando el trabajador vuelve, envía la hija de gastos a aprobación.

- Finanzas aprueba y los gastos se vuelcan en el ERP de forma automática para su contabilización.

Sin errores, con una mínima intervención humana.

¿Por qué es crítica la integración agencia + expense management?

En el siguiente cuadro comparativo resumimos el valor estratégico de esta conexión.

Inteligencia Artificial aplicada al travel management

De la automatización reactiva a la inteligencia proactiva. Ya no se trata simplemente de digitalizar procesos financieros. La detección automática de anomalías es una de las principales demandas de los departamentos de back office.

Detección avanzada de fraude y anomalías

La IA identifica automáticamente una serie de patrones:

- El mismo gasto enviado con tickets diferentes

- Justificantes manipulados

- Importes redondeados sospechosamente hacia arriba

- Compras personales mezcladas con gastos de viaje

- Proveedores inusuales o no permitidos

- Gastos fuera de horario/fecha del viaje

Optimización de políticas mediante machine learning

La IA, además, es capaz de analizar los justificantes de pago para detectar patrones de gasto, adaptar las políticas conforme a criterios realistas o identificar áreas de mejora. Algunos ejemplos:

- El límite por noche en un hotel de Londres es de 125 euros, pero siempre se sobrepasa. Quizá habría que replantearse aumentar el límite.

- Un proveedor es un 20% más caro que el resto. La solución es renegociar precios o buscar una alternativa.

- El billete en avión entre dos ciudades es tres veces más caro que el tren y se tarda más o menos el mismo tiempo. Resulta lógico pensar que el avión en este caso no compensa.

Procesamiento inteligente de justificantes

Los OCR más avanzados son capaces de extraer datos de tickets arrugados, borrosos o parcialmente visibles. Además, reconocen varios idiomas, identifican tipos de gasto automáticamente y aprenden con cada interacción.

Visibilidad financiera en tiempo real: el nuevo estándar

Uno de los grandes problemas de las notas de gastos tradicionales es que los responsables financieros conocen toda la información de los gastos de viaje con un mes o más de retraso. Las facturas de las agencias tardan semanas en llegar, los trabajadores desplazados entregan las notas de gasto el último día, la contabilización no es inmediata…

El resultado: cuando el informe está listo, ya hay poca capacidad de reacción.

En cambio, con la integración de los softwares de control de gastos con las agencias de viajes, se obtiene una fotografía total del viaje:

- Solicitudes realizadas (quién, cuándo, dónde)

- Reservas realizadas

- Viajes en curso

- Facturas que faltan por pagar

- Gastos pendientes de reembolso

- Desviaciones presupuestarias (por departamento, proyecto o centro de coste)

- Umbrales sobrepasados

- Distribución de gasto por proveedor

Compliance y sostenibilidad: los nuevos imperativos

A todo lo dicho, ahora se añade la obligatoriedad de la factura electrónica B2B para profesionales y empresas. Entrará en vigor en 2026 y traerá las siguientes implicaciones para travel & expense:

- Los tickets y justificantes deben tener validez digital

- Los sistemas deben garantizar integridad e inalterabilidad

- La trazabilidad es requisito indispensable. Cada euro gastado tiene que estar justificado y debe haber una relación clara entre gasto y actividad empresarial.

La integración entre agencias de viajes y soluciones de gestión de gastos de viaje profesionales como Okticket garantizan esa trazabilidad, desde la solicitud hasta la contabilización, pasando por la reserva y los pagos.

Mobile-first: gestión desde cualquier lugar

La oficina como la entendemos ya no existe. Los viajeros de negocios gestionan sus gastos sobre la marcha (aeropuertos, cafeterías, hoteles…), mientras que los responsables revisan los gastos desde cualquier dispositivo móvil con acceso a Internet.

¿Qué esperar de una aplicación móvil? Diseño intuitivo, captura instantánea de tickets y facturas, procesamiento rápido, guardado temporal si no hay conexión, notificaciones automáticas, consulta de estado de las hojas de gastos, exportación de informes, etc.

Cómo llevar estas tendencias a tu empresa: Okticket + Pelaio

Hemos hablado de las tendencias que están transformando el sector. Ahora, la pregunta clave: ¿Cómo implementarlas en tu organización sin complicaciones?

Más allá de la automatización: inteligencia artificial que trabaja por ti

Ya no se trata solo de digitalizar. Okticket integra Pelaio, su motor de inteligencia artificial generativa que convierte la gestión de gastos en un proceso verdaderamente autónomo.

Pelaio no es un simple Okticket que lee tickets. Es un agente inteligente que aprende continuamente de cada transacción para validar gastos sin intervención manual, eliminar tareas repetitivas y minimizar errores humanos.

¿Qué hace Pelaio por tu empresa?

- Registra todos los gastos y los categoriza sin que ningún humano tenga que revisar, etiquetar o corregir nada. Identifica automáticamente:

- Tipo de gasto (transporte, alojamiento, comida, parking, peajes…)

.-Proveedor y datos fiscales

- Importe, divisa y conversión automática

- Fecha y ubicación del gasto

- Aprende de tus patrones de gasto específicos: proveedores habituales (como hoteles o restaurantes)

- Con cada nueva transacción, aumenta su precisión.

- Actúa como un auditor incansable que supervisa cada euro gastado para asegurar que cumple con las políticas de tu empresa. No se cansa, no tiene despistes, no deja pasar nada.

Detección automática de incumplimientos

Compras no autorizadas

- Tabaco, alcohol, juegos de azar

- Productos personales no relacionados con el viaje

- Servicios no alineados con las reglas de gasto internas

Establecimientos prohibidos

- Proveedores no aprobados por la empresa

- Compras en categorías no permitidas

- Ubicaciones fuera de la ruta del viaje

Fraude, errores y manipulación

- Tickets duplicados (mismo gasto enviado varias veces)

- Justificantes potencialmente fraudulentos o generados con IA

- Importes modificados o justificantes alterados

- Tickets que no coinciden con las fechas del viaje

Transacciones sospechosas

- Gastos duplicados con pequeñas variaciones

- Patrones de gasto inusuales

Alertas inteligentes en tiempo real

Cuando Pelaio detecta algo irregular, no espera al final del mes para decírtelo. Genera alertas instantáneas que permiten actuar de inmediato, incluso bloquear el gasto.

El impacto real de Pelaio en tu operación

- Ahorro de hasta el 80% del tiempo dedicado a tareas administrativas

- Reducción de los errores en un 90%

- Detección de irregularidades antes de que se conviertan en un problema

- Validación automatizada

Integración completa con agencias de viajes

Y aún hay más. Cuando conectas Okticket + Pelaio con tu agencia de viajes corporativa, toda la información del viaje queda reflejada en una sola hoja de gastos.

Este sería, más o menos, un ejemplo del flujo automatizado:

- La empresa reserva vuelos, hoteles, trenes y demás en la agencia de viajes y la información fluye automáticamente a Okticket.

- Durante el viaje, el trabajador desplazado saca una foto de los tickets (comidas, taxis, gasolina, parkings, etc.) sobre la marcha, desde la app de Okticket.

- El agente IA de Okticket verifica que los gastos cumplen con la política interna. Mientras, los responsables de finanzas pueden monitorizar todos los gastos y generar reportes con datos reales y fiables.

- Las hojas de gastos aprobadas en Okticket se vuelcan en el ERP de forma automática para su contabilización.

Preguntas frecuentes sobre gestión de gastos de viaje corporativos

¿Cuánto tiempo se ahorra con un sistema automatizado de gestión de gastos de viaje profesionales?

Según estudios del sector, las empresas pueden reducir hasta un 67% el tiempo dedicado al procesamiento de notas de gastos, pasando de 20-30 minutos por nota a menos de 5 minutos con sistemas automatizados avanzados. Con Okticket, el ahorro de tiempo es de hasta el 80%

¿Cómo detecta la IA los gastos fraudulentos?

Los agentes IA como Pelaio analizan patrones de gasto, detectan irregularidades, identifican justificantes manipulados y alertan sobre transacciones sospechosas en tiempo real.

¿Qué ventajas tiene integrar la agencia de viajes con un software de gestión de gastos?

La integración permite visibilidad en tiempo real del gasto, validación automática de políticas, eliminación de entrada manual de datos, conciliación instantánea y toma de decisiones basada en datos actualizados.

¿Es complicado implementar un sistema de gestión de gastos con IA?

Las soluciones modernas como Okticket están diseñadas para implementarse rápidamente. Además, los usuarios no necesitan formación gracias a su interfaz intuitiva.

¿Cómo ayuda la IA a cumplir con las políticas de gastos?

La IA supervisa automáticamente cada transacción contra las políticas configuradas, detecta incumplimientos al instante, alerta a los responsables y aprende de los patrones específicos de cada empresa para mejorar la detección continua.

Conclusión

Las tendencias que hemos analizado ya están siendo implementadas por las empresas líderes de su sector. Se trata de realidades operativas que están marcando la diferencia entre organizaciones ágiles y aquellas atrapadas en procesos del siglo pasado.

¿Por dónde empezar?

Prioriza la integración sobre la funcionalidad estándar, elige socios tecnológicos especializados. automatiza de extremo a extremo y opta por tecnologías que el equipo realmente va a usar.

Las empresas que integren sus sistemas, automaticen sus procesos y aprovechen la inteligencia de sus datos tomarán decisiones más rápidas, gastarán de manera más eficiente y tendrán equipos más productivos.

Las empresas que integren sus sistemas, automaticen sus procesos y aprovechen la inteligencia de sus datos tomarán decisiones más rápidas, gastarán de manera más eficiente y tendrán equipos más productivos.

¿Tu empresa está preparada para dar el salto? Escríbenos.

Software de control de gastos: por qué las suites integradas están fallando y la alternativa que sí funciona de verdad

La vía más efectiva no es añadir más capas a un sistema complejo, sino elegir la mejor herramienta para cada proceso específico y conectarlas mediante APIs abiertas.

¿Te imaginas que sale una aplicación que ofrece GPS, Spotify, banca móvil y editor de fotos? Lo primero que piensas es en lo funcional que sería: un único desarrollador, actualizaciones sincronizadas, una interfaz intuitiva… Todo muy conveniente.

Pero de repente estás conduciendo y te mete por una dirección prohibida porque hace semanas que no se actualizan los mapas. Cuando te pones a escuchar música, te das cuenta de que el sonido no sale por los altavoces porque el ecualizador no puede conectarse. Y cuando intentas editar una foto, los filtros no son lo que esperabas.

Este es un ejemplo ficticio, pero es lo que está pasando con las suites “todo en uno” en la gestión de gastos corporativos. Es real, y las empresas están pagando el precio en forma de pérdida de control financiero.

El falso mito del ‘todo en uno’: por qué la especialización gana terreno en el control del gasto

Durante los últimos años, unificar varias herramientas bajo una misma suite tecnológica ha sido la tendencia. ERP, Recursos Humanos, CRM, gastos… Un único proveedor, un contrato, una experiencia homogénea, un menor TCO (Total Cost of Ownership). Parecía una apuesta segura.

Sin embargo, la experiencia ha demostrado que las suites all-in-one han reproducido el mismo problema que pretendían resolver: silos internos, falta de flexibilidad y procesos que no se hablan entre sí.

Lo que se gana en apariencia de integración, se pierde en capacidad real de control.

Los cuatro puntos débiles de las suites "all-in-one"

1. Funcionalidades genéricas que no entienden tu realidad

¿Gestión de gastos de viaje profesionales? Para una suite generalista, es solo "otro módulo más". No entiende las complejidades de las dietas, los kilometrajes, las políticas internas o las regulaciones específicas de cada país. Todo se simplifica, pero las funcionalidades son demasiado genéricas.

El resultado: empresas que acaban adaptando sus procesos al software, cuando debería ser al revés.

2. Costes ocultos que nadie te contó al principio

La personalización, el soporte especializado, las actualizaciones fuera de roadmap... Esos pequeños extras se van sumando hasta convertir tu "solución económica" en algo no tan barato. Según datos del mercado, muchas empresas han tenido que invertir recursos adicionales significativos solo para hacer que sus herramientas se entiendan.

3. Dependencia tecnológica: estás casado con un único proveedor

¿Quieres cambiar de herramienta? La migración se puede convertir en un proceso complicado.

4. Detección tardía de irregularidades y fraudes

Esto es crítico. Según la Association of Certified Fraud Examiners (ACFE), el fraude en gastos se detecta en promedio 18 meses después de producirse, con pérdidas medias de 50.000 dólares anuales por empresa.

Eso es porque las suites generalistas procesan datos en batch nocturno. Es decir, detectan lo que ya pasó ayer, la semana o el mes pasados. Nunca lo que está ocurriendo ahora mismo.

Es como recibir una alerta de incendio cuando el edificio ya se ha quemado.

Fragmentación: el coste oculto de la falsa integración

Los datos confirman la realidad. Casi el 90% de las empresas españolas han tenido dificultades en su transformación digital, según el Estudio sobre Salud Digital de Zoho, La mayoría reconoce haber tenido que invertir recursos extra para que sus herramientas “funcionen bien juntas”.

Y hay más. Hasta un 30% de los ingresos empresariales puede verse afectado por decisiones basadas en datos incompletos, duplicados o simplemente, erróneos (Monte Carlo Data).

Cuando esto ocurre específicamente en la gestión de gastos corporativos, el impacto es triple. Afecta a la eficiencia operativa, se produce la pérdida del control financiero y se corre el riesgo de incumplimiento normativo.

La pérdida de coherencia tecnológica se convierte, inevitablemente, en pérdida de coherencia estratégica.

El talón de Aquiles: sin alertas inteligentes, no hay control real del gasto

Entramos de lleno en el principal problema. Como acabamos de ver, la lentitud para detectar irregularidades en tiempo real es uno de los puntos débiles de los softwares generalistas. Estas herramientas operan con visión retrospectiva: te dicen qué pasó cuando ya es demasiado tarde para actuar.

¿Un empleado presenta dos veces el mismo ticket? Lo descubrirás en la revisión mensual. ¿Alguien supera sistemáticamente los límites para las comidas? Te enterarás al cerrar el trimestre. ¿Un patrón sospechoso de gastos fuera de política? Aparecerá en el informe anual.

Mientras tanto, el dinero ya se ha ido.

Las soluciones especializadas, en cambio, detectan anomalías en tiempo real. No reaccionan, anticipan. No informan, previenen.

Las encuestas hablan de que las empresas con sistemas especializados reducen el tiempo de detección de fraude de 18 meses a menos de 6 meses. Con los sistemas más avanzado, muchas irregularidades ni siquiera llegan a producirse, porque el sistema las bloquea automáticamente.

La alternativa que funciona: alertas inteligentes que actúan, no solo avisan

Lo vemos con las alertas inteligentes de Okticket, desarrolladas para anticipar, actuar y analizar cada gasto de viaje en el momento exacto en que se genera.

Cómo funcionan las alertas inteligentes de Okticket

- Detectan automáticamente los gastos fuera de política y los impiden antes de que nadie tenga que intervenir.

- Identifican de patrones y anomalías mediante inteligencia artificial para evitar fraudes, duplicados y sobrecostes.

- Actúan antes de que el problema se convierta en pérdida económica

Ejemplos concretos de alertas que marcan la diferencia

Nuestro sistema incluye alertas específicas que las suites generalistas simplemente no contemplan:

- Ticket similar

- Umbral de importe sobrepasado

- Umbral de kilómetros sobrepasado

- Importe total por hoja o día

- Importe sospechoso

- Categorías incompatibles

- Antelación mínima de viaje

- Categoría limitada por proveedor

- Hojas con fechas solapadas

- Número máximo de gastos por día

Todo esto configurado mediante lógica personalizada que se adapta a las políticas específicas de tu empresa, no a un modelo genérico que vale "para todos".

La fuerza del ‘best-of-breed’: la integración que realmente importa

Muchas empresas ya han empezado a darse cuenta de que la vía más efectiva no es añadir más capas a un sistema complejo, sino apostar por soluciones best-of-breed. Este enfoque significa elegir la mejor herramienta para cada proceso específico y conectarlas mediante APIs abiertas.

¿El resultado? Cada sistema hace excepcionalmente bien lo que debe hacer, y todos se comunican entre sí sin problemas.

En el ámbito de la gestión de gastos de viaje corporativos, este enfoque permite una visibilidad completa del gasto en tiempo real, sin depender de los ciclos batch de una suite generalista.

Irónicamente, las suites todo en uno se integran bien, pero solo dentro de su propio ecosistema. En el momento en que necesitas conectar con herramientas externas (una agencia de viajes, un sistema de BI específico o un proveedor de servicios), te encuentras con muros y limitaciones.

En cambio, las soluciones especializadas como Okticket están diseñadas para integrarse con todo. Nos conectamos de forma simple, bidireccional y evolutiva con los principales ERP del mercado, softwares de Recursos Humanos, herramientas de Business Intelligence o agencias de viaje.

Y lo hacemos en pocos días, sin alterar tus flujos existentes, sin migraciones traumáticas, sin poner patas arriba toda tu infraestructura tecnológica.

Comparativa real: all-in-one vs. especialización inteligente

Preguntas frecuentes sobre software de control de gastos

1. ¿Qué diferencia hay entre una suite “todo en uno” y una solución especializada?

Las suites agrupan múltiples módulos bajo una interfaz común, pero cada módulo suele ser genérico y superficial. Las soluciones especializadas profundizan en un área específica (como gestión de gastos de viaje). Ofrecen funcionalidades avanzadas que las suites no contemplan y se integran fácilmente con otros sistemas mediante APIs abiertas.

2. ¿Por qué las alertas en tiempo real son tan importantes?

Porque permiten detectar irregularidades en el momento exacto, No se trata solo de saber qué pasó, sino de prevenir que los problemas ocurran. De esta forma, evitan sobrecostes, fraudes y errores humanos antes de que te cuesten dinero.

3. ¿Qué ventajas concretas ofrece el enfoque “best-of-breed”?

Mayor flexibilidad, menor dependencia de un único proveedor tecnológico, implantación rápida, actualizaciones continuas sin esperar a un roadmap único y coste total de propiedad más transparente y, generalmente, menor.

4. ¿Cuándo debería una empresa replantearse su sistema de gestión de gastos?

Hay señales claras: cuando los informes de gastos llegan siempre tarde, cuando los costes crecen sin explicación aparente, cuando la visibilidad del gasto no es inmediata, cuando se detectan fraudes o duplicados meses después de ocurrir, o cuando el equipo financiero dedica más tiempo a revisar que a analizar.

5. ¿Es complicado migrar de una suite generalista a una solución especializada?

Con las herramientas adecuadas, no. Okticket está diseñado para integraciones rápidas y no invasivas. En la mayoría de los casos, la implementación completa se realiza en pocos días, manteniendo los flujos existentes y sin interrumpir las operaciones. La curva de aprendizaje es mínima porque la interfaz está pensada para usuarios reales, no para técnicos.

Conclusión: del espejismo digital a la inteligencia operativa real

Llevamos años escuchando que "lo digital es mejor". Y es verdad. Pero hemos aprendido algo crucial: digitalizar sin inteligencia integrada solo crea un nuevo tipo de complejidad, más sofisticada pero igualmente ineficiente.

En la gestión de gastos corporativos, el ganador no es quien tiene más herramientas ni quien tiene el sistema más grande. El ganador es quien tiene la información más rápida, precisa y accionable.

El futuro no pertenece a las suites “todo en uno” que intentan abarcarlo todo. Pertenece a los sistemas conectados, inteligentes y que operan en tiempo real. Sistemas que entienden que cada área de negocio tiene sus propias complejidades y merece herramientas diseñadas específicamente para resolverlas.

Porque el verdadero avance no es digitalizar más. Es digitalizar mejor. ¿Quieres ver cómo funciona un sistema de gestión de gastos que realmente entiende tu negocio? Descubre Okticket.

Por qué tu ERP certificado en Verifactu no es suficiente (y cómo solucionarlo)

Enero 2026 para empresas, julio para autónomos. Multas de hasta 150.000€. Tu ERP necesita certificación. El cambio es inminente.

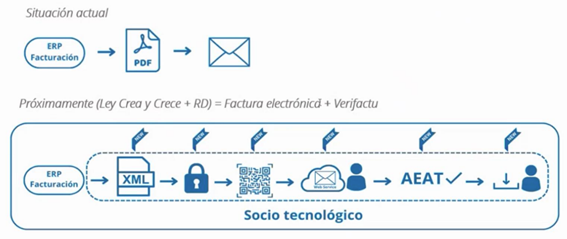

El cambio está a punto de llegar. La entrada en vigor de Verifactu y la factura electrónica obligatoria B2B transformarán la forma en que las empresas españolas registran y comunican sus facturas a la AEAT.

No es para alarmarse (bueno, quizá un poco), pero el reloj corre. El calendario impuesto por Hacienda es claro:

- 29 de julio de 2025: Desde esa fecha, los fabricantes de software ya deben ofrecer versiones adaptadas.

- 1 de enero de 2026: Fecha límite para las empresas.

- 1 de julio de 2026: Entrada en vigor para los autónomos.

Si tu empresa ya está en el Suministro Inmediato de Información (SII), de momento puedes respirar tranquilo. Para el resto, toca ponerse las pilas.

También hay una buena noticia: esto no tiene por qué ser un infierno administrativo. De hecho, si lo haces bien, puede convertirse en la excusa perfecta para digitalizar de una vez tu gestión financiera.

Te cuento cómo.

Qué es Verifactu y por qué transforma la gestión financiera

Con la llegada de Verifactu y la factura electrónica obligatoria, la Agencia Tributaría busca evitar el fraude y garantizar la transparencia en los sistemas de facturación.

Si ya has leído nuestro artículo sobre Verifactu sabrás que este nuevo reglamento cambiará la facturación con tus clientes y proveedores

Cada factura deberá ser un registro digital único, trazable y completamente inalterable, con constancia de todas las acciones realizadas sobre ella. Ya no bastará con emitir una factura. Ahora, los sistemas tienen que registrar quién la crea, cuándo, si se modifica o se anula, y enviar la información a Hacienda (si el usuario opta por un sistema Verifactu).

No olvidemos que uno de los grandes objetivos es eliminar el software “de doble uso”.

Sanciones por incumplimiento: las cifras que debes conocer

El incumplimiento de los requisitos Verifactu no es broma:

- Hasta 50.000 euros por ejercicio para empresas que no cumplan.

- Hasta 150.000 euros para fabricantes o distribuidores de software no certificados (artículo 201 bis de la Ley General Tributaria).

La parte positiva para las empresas que cumplan la norma es que ganarán en trazabilidad y control de gastos.

¿Qué cambios operativos trae Verifactu?

La implantación de Verifactu conllevará el fin de las hojas de cálculo, los archivos dispersos y los procesos manuales que consumen tiempo.

En este sentido, es importante apostar por un software de gestión de gastos corporativos que centralice todo el cumplimiento normativo, automatice los procesos clave del área financiera y aporte visibilidad sobre cada euro gastado.

Estos son algunos de los cambios operativos que trae el nuevo reglamento:

- Automatización completa del proceso de facturación, desde la emisión hasta la recepción por parte de Hacienda.

- Ganancia de trazabilidad, ya que se sabrá quién emitió cada factura, cuándo y desde dónde.

- Como la información no puede alterarse sin dejar rastro, eso supone una garantía de integridad.

- Eliminación de los procesos manuales y de las hojas de cálculo descontroladas.

- Unificación de formatos de las facturas. Esto garantiza su compatibilidad y legibilidad entre sistemas.

Okticket, el complemento perfecto a Verifactu y la factura electrónica

Sabes que el cambio es inminente y que tu ERP necesita certificación. Aunque hay algo que nadie te está contando.

Tu ERP certificado cubrirá tus facturas con clientes y proveedores. Pero hay un agujero negro en tu gestión financiera que Verifactu, por sí solo, no toca: los gastos del día a día de tu equipo.

Y créeme, ese agujero puede costarte mucho más que la multa de Hacienda.

La realidad de los gastos corporativos diarios

Cafés, taxis parkings, peajes, hoteles o comidas de trabajo seguirán generando tickets en papel o facturas simplificadas.

Esa es la realidad que nadie mete en las presentaciones. Tu ERP estará certificado, tus facturas fluirán perfectamente hacia Hacienda… Pero seguirás teniendo los mismos problemas con las notas de gastos:

- Tickets en papel que desaparecen.

- Justificantes que llegan tres semanas tarde o que, simplemente, no llegan nunca.

- Gastos duplicados porque "no estoy seguro de si ya lo subí".

- Reembolsos atrasados que frustran a tu equipo.

- Horas de trabajo manual revisando y validando.

- Falta de visibilidad sobre en qué se gasta realmente el dinero.

Todo eso incumple la tan buscada trazabilidad fiscal. Aunque tu ERP sea impecable.

La solución: Okticket + ERP certificado en Verifactu

Para cumplir de verdad con Verifactu y tener control total de tus finanzas, necesitas cerrar el círculo. ¿Cómo puedes lograrlo? Con una solución como Okticket, que automatiza los procesos clave del área financiera al mismo tiempo que garantiza el cumplimiento normativo.

Reparto de responsabilidades (H3)

Tu ERP certificado gestiona:

- Facturas emitidas a clientes

- Facturas recibidas de proveedores

- Comunicación con la AEAT

- Contabilidad oficial

Okticket gestiona:

- Gastos de viaje corporativos y representación

- Tickets de cafeterías, taxis, parkings

- Facturas simplificadas del día a día

- Tarjetas de empresa con conciliación automática

- Integración directa con tu ERP o software de facturación certificado.

El resultado: Trazabilidad completa, cumplimiento garantizado, cero tareas manuales.

Las 10 ventajas que marcan la diferencia

- Toda la información de gastos queda centralizada en una única plataforma y disponible en tiempo real. Con Okticket tienes un dashboard único donde ves, entre otros:

- Gastos totales por departamento, proyecto, empleado o periodos de tiempo (al instante, no a cierre)

- Quién está gastando y en qué categorías

- Qué gastos están pendientes de aprobar

- Gastos que se salen de política

¿El gasto en taxis ha subido un 40% este mes? ¿Alguien no está usando correctamente el coche de empresa? Lo sabrás.

- Se minimizan los errores, se eliminan duplicidades y se evita la pérdida de justificantes. El motor inteligente de Okticket extrae automáticamente la información clave de tickets y facturas (importe, fecha, concepto, NIF, IVA…) Todo se digitaliza al momento y se almacena ordenado, accesible en todo momento.

- Integración nativa con tu ERP (Sage, SAP, Microsoft, Odoo y muchos más). Registras en Okticket y contabilizas en tu sistema certificado Verifactu sin intervención manual.

- Ahorro de hasta un 80 % del tiempo destinado a reportar, procesar, validar y contabilizar los gastos de viaje corporativos.

- Transparencia, trazabilidad y control total. Okticket registra cada acción: Quién subió cada gasto, cuándo lo hizo, quién lo aprobó o rechazó…

- Gestión de permisos y control de las acciones de cada usuario dentro del sistema: Quién puede aprobar gastos, editar, la información consultar gastos de otros o exportar informes.

- Alertas inteligentes alineadas con las reglas de gasto establecidas por la empresa. ¿Habrá algo más frustrante para un CFO que establecer políticas de gasto que no se cumplen porque nadie se las lee? Con Okticket, las políticas se configuran en el sistema y se aplican automáticamente. Cuando algo no cuadra, el sistema emite un aviso.

- Almacenamiento de los tickets digitalizados cifrado y homologación por la AEAT. Los tickets digitalizados tienen la misma validez fiscal que el original en papel. Además, la aplicación cumple con la RGPD y cuenta con las certificaciones ISO 9001 y 27001.

- Escalabilidad y actualizaciones automáticas. Okticket es un SaaS (Software as a Service) y como tal, las empresas no tienen que preocuparse por instalaciones, servidores o actualizaciones. Okticket actualiza automáticamente la plataforma ante cualquier cambio normativo o técnico. Siempre tendrás la última versión. ¿Necesitas más licencias? Puedes añadir usuarios sobre la marcha.

- Y además… Puedes pagar tus gastos de viaje con la OKT Card, la tarjeta de empresa inteligente de Okticket con límites personalizados. Podrás controlar el gasto antes siquiera de que ocurra.

Conclusión: De obligación a ventaja competitiva

Verifactu y la factura electrónica B2B serán obligatorios a corto plazo. Pero más que verlo como una obligación, hay que tomárselo como una oportunidad de modernización.

Con Okticket, las empresas pueden transformar el cumplimiento en una ventaja competitiva: menos burocracia, más control y una gestión financiera 100% digital.

Prepárate para Verifactu y la factura electrónica con el software que ya usan más de 400.000 usuarios y 3.500 empresas de todos los tamaños y sectores. Cuanto antes, mejor.

Verifactu: en España Cómo garantiza Okticket el cumplimiento de la factura electrónica

En este artículo te explicamos todo sobre Verifactu y cómo Okticket te ayuda a cumplir sin complicaciones.

¿Sabías que las multas por incumplimiento de Verifactu pueden alcanzar los 50.000 euros por ejercicio fiscal? A partir del 1 de enero de 2026, tu software de facturación determinará si tu empresa cumple con Hacienda o se expone a ser sancionada.

Miles de empresas españolas siguen enviando facturas en PDF sin firmar por email, modificando registros a posteriori o perdiendo la trazabilidad de sus operaciones. Este modelo ha permitido el fraude fiscal y ha complicado las auditorías tributarias durante años. Pero todo está a punto de cambiar.

La llegada de Verifactu y la factura electrónica obligatoria B2B marca el fin de la facturación tradicional. Así que si i tu empresa factura en España, necesitas entender qué implica este cambio, cuándo te afecta y cómo prepararte para evitar riesgos.

En este artículo te explicamos todo sobre Verifactu y cómo Okticket te ayuda a cumplir sin complicaciones.

Qué es Verifactu y por qué afecta a tu empresa

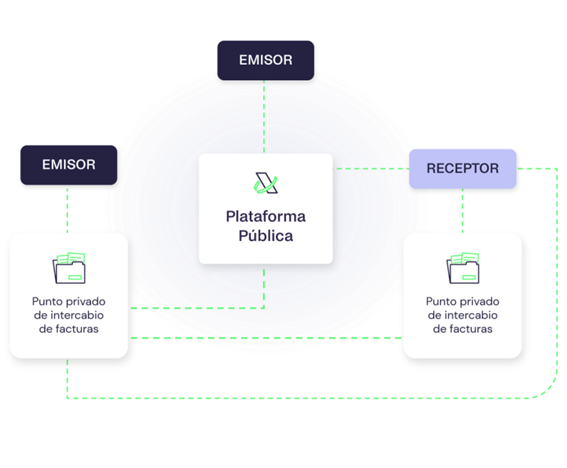

El sistema Verifactu es el nuevo estándar de la Agencia Tributaria para asegurar la integridad, trazabilidad y transparencia de la facturación en España. En términos simples: cada factura debe ser registrada, quedar completamente inalterable y comunicada en tiempo real a Hacienda.

¿Cómo se consigue? Todas las facturas generadas mediante un software de facturación quedan registradas en el sistema. Al mismo tiempo, se lanza una comunicación a Hacienda. Y aquí está la clave: cada factura debe ser imposible de manipular una vez emitida.

¿Necesitas corregir un error? Olvídate de editar o eliminar. Ahora deberás emitir una factura rectificativa que quede también registrada en el sistema.

Antes de continuar, es importante aclarar que existe la opción NO VERIFACTU. Se trata de una medida temporal mediante la cual no hace falta enviar facturas a Hacienda. Basta con tener un programa homologado y poner los registros a disponibilidad de la Administración en caso de petición.

Requisitos técnicos de Verifactu: qué debe cumplir tu software

Para que a la Agencia Tributaria no se le escape nada, todos los programas de facturación deberán cumplir con unas exigencias (Orden Ministerial HAC/72/2024):

- Enviar cada factura a la Agencia Tributaria en tiempo real, de forma automática.

- Crear registros inalterables por cada factura. Y encadenarlos, de tal forma que, si alguien intentara borrar o modificar una factura, toda la cadena quedaría invalidada.

- Generar un código QR y un identificador único en cada factura (leyenda: “Factura verificable en la sede electrónica de la AEAT”).

- Registrar cada acción en un fichero de eventos: inicio del sistema, actualizaciones, accesos de usuarios, cambios de configuración... Todo queda trazado.

Sanciones por incumplimiento

El incumplimiento de estos requisitos puede conllevar multas de hasta 50.000 euros por ejercicio para las empresas que no cumplan y de hasta 150.000 euros para el fabricante o distribuidor del software que no esté certificado (fuente: artículo 201 bis de la Ley General Tributaria)

¿Tu empresa está obligada al Verifactu?

Verifactu busca reforzar la lucha contra el fraude y acelerar la digitalización fisca. Su adopción será obligatoria para la gran mayoría de empresas, autónomos y entidades que tributen en España, incluyendo a los que operen a través de una sucursal en el país.

Excepciones: quién NO está obligado

Sin embargo, hay algunas excepciones:

- Empresas que ya usan el Suministro Inmediato de Información (SII).

- Autónomos en módulos o recargo de equivalencia, salvo que deban emitir factura completa.

- Contribuyentes del régimen agrario en recibos agrarios.

- Empresas del País Vasco y Navarra, donde ya existe un sistema alternativo llamado TicketBAI.

- Autorizaciones especiales concedidas por Hacienda a solicitud del interesado.

Calendario de implantación de Verifactu en España

El sistema ya está disponible de forma voluntaria, pero pasará a ser obligatorio en dos fases:

- Empresas: desde el 1 de enero de 2026.

- Autónomos: a partir del 1 de julio de 2026.

Cómo Verifactu transforma tu gestión empresarial

La implementación de Verifactu no es solo una obligación fiscal. Representa una oportunidad de digitalización que aporta ventajas reales:

- Eliminación de procesos manuales: adiós al papel y a las hojas de cálculo descontroladas.